作为疫后复苏的关键一年,2023年,我国把恢复和扩大消费摆在了优先位置,中央和地方密集出台各类政策来提振消费市场。2024年已至,站在当前时点,消费的恢复情况如何?消费板块的投资性价比如何?长期视角下,消费又面对怎样的机遇和挑战?

政策推动下消费潜力有望进一步释放

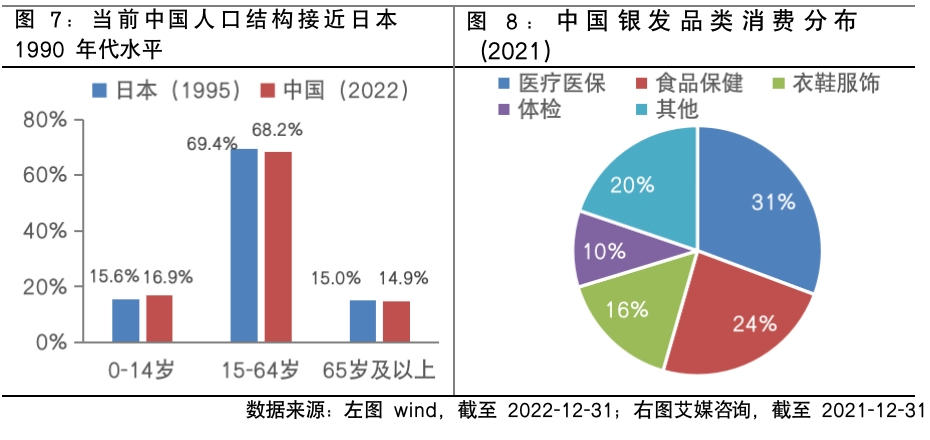

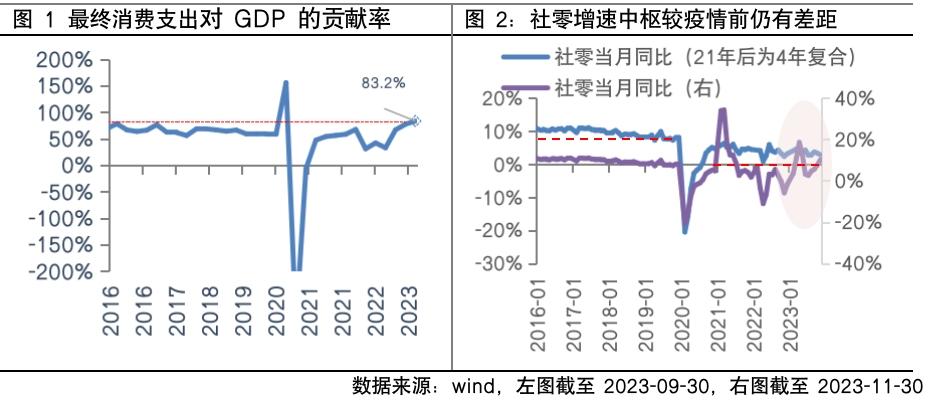

从三大需求对GDP的贡献率看,由于前期积压的消费需求集中释放,2023年前三季度最终消费支出对GDP增长的贡献率达到83.2%,不仅高于疫情期间水平,亦高于疫情前水平,消费拉动经济增长的“主引擎”作用得到恢复。从更高频的社零数据看,2023年以来社零当月同比呈现“N”型走势,8月以来整体呈现缓慢稳步复苏趋势。

不过,剔除基数效应来看,11月社零的四年复合增速均值仅3%,与较疫情前9%的增速中枢仍有一定差距,可见恢复和扩大消费的基础还需进一步巩固。12月的中央经济工作会议中再度强调明年要着力扩大国内需求,提出推动消费从疫后恢复转向持续扩大,政策推动下消费潜力有望进一步释放。

适当关注消费的左侧布局机会

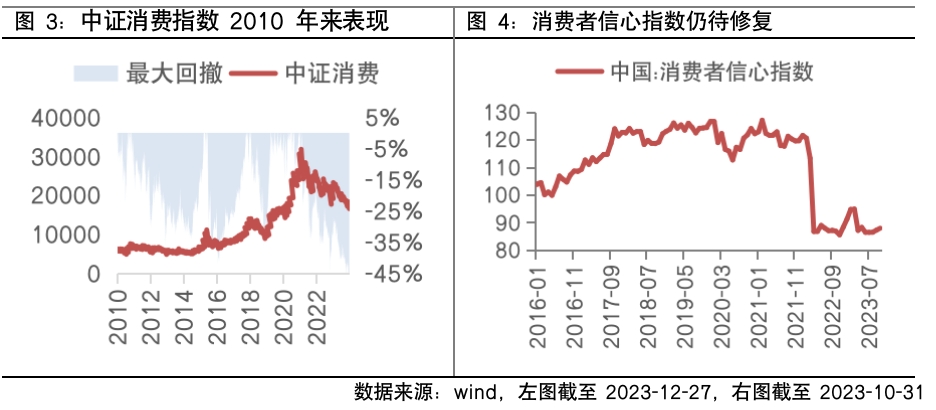

2023年的消费复苏进程偏缓慢,疫情的疤痕效应和居民收入预期的不理想,也对消费者信心修复带来了一定压力,压制了消费板块的表现。此外,2022年中国人口首次出现负增长,叠加人口老龄化程度持续加深,消费的长期逻辑有所受损。在此背景下,中证消费指数自2021年初高点的最大回撤达49%,已和2015年股灾的调整幅度相当。

站在当前时点,本轮调整已兼具时间和空间的价值,消费板块的估值已来到历史较低分位,可适当关注板块的左侧布局机会。一方面,随着稳增长、促销费政策进一步发力见效,带动居民的收入预期和信心改善,消费板块迎来基本面渐进修复。

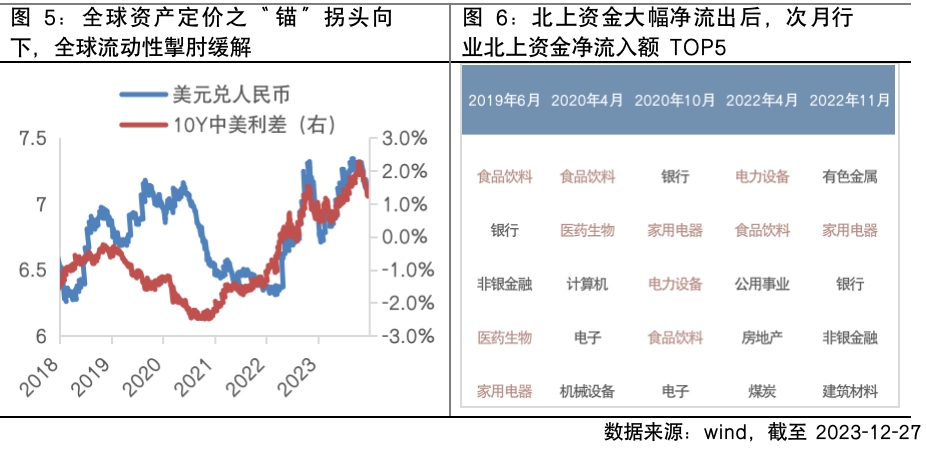

另一方面,随着美债约束打开,消费的估值压制或有缓解,同时大消费板块作为北上资金偏好的核心资产,有望受益于北上资金的回流。

人口结构变化下消费的机遇和挑战

从更长期的视角看,人口结构化转型趋势下,消费也面临着新的机遇和挑战。参考日本经验,人口老龄化趋势下消费支出有收缩压力,但分化持续进行,银发经济、大众消费与新消费或是受益于人口老龄化的三个主要方向。值得注意的是,与日本相比,国内消费市场足够庞大,预计内外双循环会加持中国消费公司的生命力。

消费分化的方向值得关注:1)老龄化下对医疗健康的依赖度增加、子女养老压力的增大或将催化医药生物、养老行业的加速扩容。2)在居民消费观念趋于理性的背景下,消费支出或将呈现追求性价比的特点,大众消费未来可期。3)社会单元小型化,符合年轻一代单身消费的方向迎来增值机会,如新零售、宠物经济等。