上市银行的资产质量呈现“稳中向好”趋势。近期公布的上市银行2022年年报显示,截至2022年12月末,五家国有大行的不良贷款率均较上年末有所下降,与此同时,上市银行的风险抵补能力持续增强,拨备覆盖率较上年末有所增加。多家上市银行负责人表示,有信心、有能力保持2023年资产质量稳定,信心一方面源于中国经济企稳向好,另一方面源于银行日益完善的风险防控体系。

不良率稳中有降

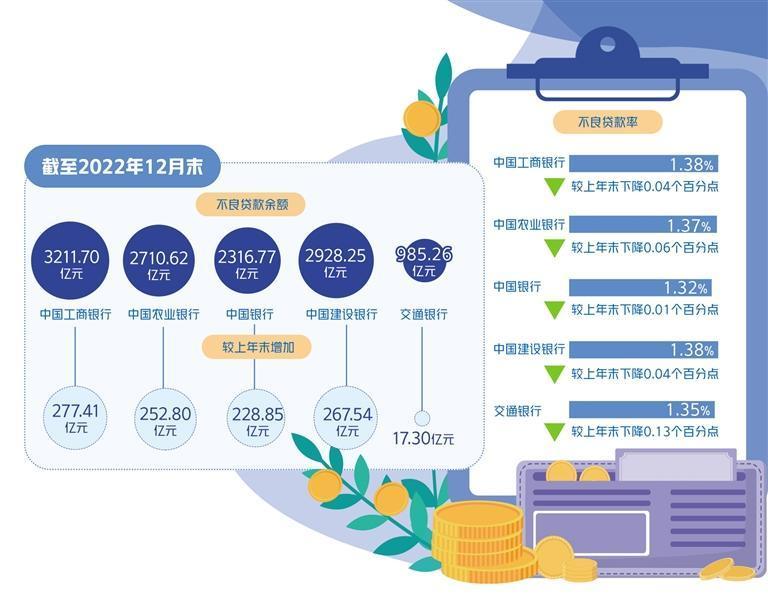

2022年年报显示,上市银行的资产质量整体向好,部分银行的资产质量达到了近年来的最好水平。从五家国有大行的数据看,不良贷款余额、不良贷款率“一升一降”。截至2022年12月末,中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行的不良贷款余额分别为3211.70亿元、2710.62亿元、2316.77亿元、2928.25亿元、985.26亿元,较上年末分别增加277.41亿元、252.80亿元、228.85亿元、267.54亿元、17.30亿元;不良贷款率分别为1.38%、1.37%、1.32%、1.38%、1.35%,较上年末分别下降0.04个百分点、0.06个百分点、0.01个百分点、0.04个百分点、0.13个百分点。

此外,多家股份制商业银行的不良贷款率也有所下降,部分银行实现了不良贷款余额、不良贷款率“双降”。截至2022年12月末,中信银行不良贷款余额652.13亿元,比上年末减少22.46亿元,不良贷款率1.27%,比上年末下降0.12个百分点;兴业银行不良贷款余额544.88亿元,较上年末增加57.74亿元,不良贷款率1.09%,较上年末下降0.01个百分点,保持在近年来的较优水平。

从前瞻性指标看,上市银行资产质量呈现出“向好”趋势。例如,多家上市银行的“关注类贷款”占比有所下降。此类贷款虽然属于正常贷款,借款人目前有能力偿还贷款本息,但由于存在一些影响偿还的不利因素,此类贷款有劣变为不良贷款的可能性。正因此,关注类贷款是判断银行信用风险的前瞻性指标之一。“从先行指标看,农业银行关注类贷款占比1.46%,较上年末下降0.02个百分点。”农业银行副行长张旭光说,从新发生情况看,不良贷款发生率为0.92%,同比下降0.05个百分点。

值得注意的是,上市银行的风险抵补能力依然较强,多家银行的拨备覆盖率较上年末有所上升。以拨备覆盖率209.47%为例,这说明银行已经为可能产生的1元钱不良贷款提前准备了2.09元作为抵补。截至2022年12月末,工商银行、农业银行、中国银行、建设银行、交通银行的拨备覆盖率分别为209.47%、302.60%、188.73%、241.53%、180.68%,较上年末分别提高3.63个百分点、2.87个百分点、1.68个百分点、1.57个百分点、14.18个百分点。

从不良贷款分布的行业看,主要集中在房地产、租赁和商务服务业、制造业、批发和零售业等。“当前,涉房信用业务、地方政府信用业务、大额集团客户、高碳行业绿色转型风险等领域是风险防控的重点。”张旭光说,此外,受前期经济运行压力加大等因素影响,部分中小企业客户的经营压力上升,个人客户的收入和还款能力下降,因此,需要前瞻性关注相应的信用风险。

“2022年,兴业银行信用卡不良率有所上升,这也是行业的共性问题,但从2023年2月起,信用卡资产质量已出现边际好转。”兴业银行风险管理部总经理邹积敏说,受疫情反复、经济下行压力等因素影响,居民的收入与消费能力有所下降,其偿债能力也有所下滑。但需注意,今年各地都加大了经济发展力度,积极创造条件激活消费潜力,这为信用卡发展以及资产质量管控创造了良好条件。

严格把好三道关

资产质量既受实体经济走势影响,也与银行自身的风险管控能力密切相关。2022年,上市银行普遍加强了风险管理,抓早抓小、严把关口。

“一是把好投向,确保资产选择结构合理、质量优良。”工商银行副行长王景武说,在投放布局上,该行持续完善投融资的中长期规划,做好信贷资产选择。2022年,工商银行的信贷资金主要投向了重大基础设施项目、战略性新兴产业、绿色金融、消费信贷、优质制造业等领域,客户结构、资产结构均较为合理。“从资产结构上看,公司贷款中余额占比较高的新型城镇化、交通运输、能源等基建板块的整体不良率保持在1%以内,这对全行资产质量的稳定发挥了压舱石作用。”王景武说。

二是把好过程,加强资产风险的全过程防控。“在管理方面,我们不断凝聚前、中、后台的合力,深入实施授信审批新规,加强信贷风险的智能化管控,分区、分层精准管控信贷风险。”王景武说,2022年工商银行的风险贷款占比进一步下降,截至2022年12月末,关注类贷款率为1.95%,较上年末下降0.04个百分点。

三是把好处置,提升风险资产的处置效能。“2022年全年清收、处置不良贷款1700多亿元。”王景武说,工商银行综合运用多种处置方式,加大不良资产处置力度,提升处置效率,使得整个资产更加洁净。中国银行风险总监刘坚东表示,该行整体不良率的下降,得益于持续加大不良贷款化解力度,特别是现金清收的占比明显提高,一些重大项目的化解也取得了实质性进展,这些都为资产质量的稳定奠定了基础。

“新的一年,建设银行将加强全面风险管理,持续把好‘三道闸口’,即新增入口、存量管控、不良处置,像爱护自己的眼睛一样,坚决守住一张干净、健康的资产负债表。”建设银行行长张金良说。

从增量方面看,建设银行将确保新增贷款的投向和质量。“我们要按照‘实质重于形式、全面穿透’的原则,把集团范围内、境内外、母子公司承担实质性风险的所有业务纳入统一授信管理,实行统一的风险偏好和风险标准。”张金良说,从而防止出现“此退彼进”“母退子进”等问题。

“从存量方面看,我们要发挥建设银行的金融科技优势,持续强化风险预警系统建设。”张金良说,提早发现风险、处置风险。其中,对于已经形成的不良贷款,要进一步强化经营思维,创新风险管理理念以及化解手段;对于有前景的企业,要积极支持盘活,同时进一步加大不良贷款的处置、核销力度,加快信贷资金流转,为信贷结构的调整和效益的提升提供坚实支撑。

有信心保持稳健

接下来,如何看待上市银行的资产质量走势?多家银行相关负责人表示,有信心、有底气继续保持资产质量稳健。“总体来讲,我们对保持全年资产质量稳定有信心、有把握。”中国银行风险总监刘坚东说。

“信心与底气主要来自两个方面。”王景武表示,一方面是中国经济企稳向好的环境。尽管受到内外部各种挑战,但中国经济的韧性强、潜力大、活力足,长期向好的基本面没有变。随着各项经济金融政策的效果持续显现,经济总体回升的步伐在加快,这为银行资产质量的稳定和改善提供了十分有利的环境。

另一方面是银行良好的风险管理能力。“一是基础好,二是管控实,三是手段强。”王景武说,所谓“基础好”,工商银行长期保持稳健经营,资产质量基础好,风险抵补能力强,缓冲的空间和回旋的余地比较大;所谓“管控实”,工商银行注重全面风险管理,用系统思维防范化解风险,实行“境内境外机构、表内表外业务、商行投行和其他业务、线上线下、总行和下属机构”五个“一本账”管理,全方位加强风险管控;所谓“手段强”,工商银行发挥科技和专业优势,加强风险监控的智能化、数字化升级,不断提升风险管理水平。

“预计2023年农业银行的资产质量将保持基本稳定。”张旭光说,从外部环境看,宏观经济持续恢复向好,经济发展的质量、平衡、安全和可持续性更强,这为银行稳定资产质量提供了良好的外部环境。从内部经营管理看,农业银行的信用风险管控能力不断提升。一是持续推进信贷结构的调整与优化,信贷结构与经济发展目标的适配性不断提升;二是不断完善信贷政策制度体系;三是深化信用管理体制机制改革;四是完善信用风险主动防控工作机制,聚焦重点领域,加强风险排查,做好精准化解;五是提升信用风险的数字化管控能力。

但需注意,接下来还要重点关注房地产、外贸等领域的信用风险。“要看到经济在实际运行中的复杂情况,要对不确定、难预料的潜在风险因素保持高度警惕。”刘坚东说。一是房地产领域。当前,房地产整体仍处在恢复过程中,由于房地产项目具有特殊性,它的风险化解过程往往需要更长时间,房地产对银行资产质量的影响还将持续一段时间。二是外贸领域。受全球需求衰退影响,今年以来,出口下行压力有所加大,接下来要持续关注外贸领域的信用风险。

“从海外的情况看,俄乌冲突将对全球的政治经济产生深远影响,大宗商品价格大幅波动,全球经济金融可能出现下行,这将给中国银行的海外资产质量带来一定挑战。”刘坚东说,接下来将综合考虑境内外形势变化,坚持“业务高质量发展与风险防控并重”,加强体制机制建设,强化对重点领域、重点地区的督导力度。

(责任编辑:易薇)