中国网财经6月15日讯(记者叶浅 单盛群)近日,创业板拟上市企业河南光远新材料股份有限公司(以下简称“光远新材”)回复了第二轮审核问询函,光远新材的IPO申请于2022年8月12日获得受理,保荐机构为中信证券。

就回复内容来看,监管层依旧把问题聚焦在了公司的持续经营能力、毛利率及关联方与公司独立性等问题上。尽管光远新材在首轮问询时对上述问题有所解释,但其上市之路仍然充满了障碍和争议。

独立持续经营能力受质疑

公开资料显示,光远新材是一家从事电子级玻璃纤维产品研发、生产与销售的企业,公司主要生产电子纱和电子布系列产品,用于消费电子、汽车电子等各类电子产品领域。

据了解,电子纱和电子布是生产覆铜板、印刷电路板的主要基础材料之一,而覆铜板、印刷电路板是各类电子产品的关键上游产业,因此和覆铜板、印刷电路板等行业的周期性波动存在较高关联,而近两年覆铜板、印刷电路行业景气波动大,亦使电子纱和电子布的量、价起起伏伏。

根据招股书,2020-2022年报告期内,光远新材实现的营业收入分别为8.66亿元、16.99亿元和13.52亿元,归母净利润分别为-742.2万元、5.29亿元和1.01亿元。可以看出,报告期内光远新材的业绩波动较大。

因此,首轮问询中,深交所重点问询了光远新材经营业绩的主要影响因素、行业供需变化的商业逻辑以及要求公司结合同行业可比公司收入、同类产品单价、毛利率、经营业绩等说明其业绩波动是否符合行业特征。

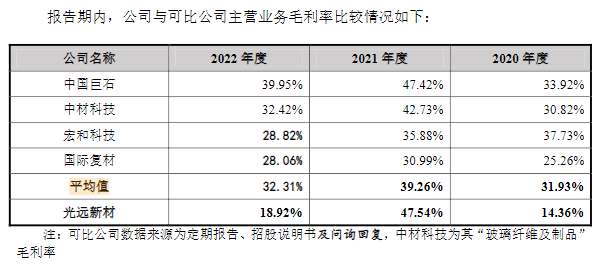

需要注意的是,报告期内光远新材的主营业务毛利率波动幅度亦较大,分别为14.36%、47.54%和18.92%。招股书中,光远新材坦诚主要原因是受境内市场电子级玻璃纤维产品产能急剧扩张、供需关系失衡和产品结构发生变化,以及终端市场总体需求放缓、市场竞争程度加剧等因素影响,2022 年其主营业务毛利率较 2021 年下降较为明显。报告期内,公司主营业务毛利率变动趋势与同行业可比公司保持一致,但波动幅度大于可比公司,且毛利率与可比公司总体亦处于较低水平。

图片来源:光远新材招股书

然而,毛利率显著低于同行,一定程度上引起监管对光远新材核心竞争力及盈利能力方面的质疑。

此外,由于报告期内光远新材业绩变动受供求关系影响较大,第二轮问询中,深交所要求光远新材说明供需发生变化的依据,并叠加同行业可比公司释放产能对光远新材所在领域的影响,说明公司是否具有直接面向市场独立持续经营的能力。

关联公司担保贷款“输血”

根据股权结构,光远新材的控股股东、实控人为李志伟,其直接持有公司35.33%股份,间接持有0.54%股份,合计持有35.87%股份。

需要注意的是,IPO前夕,李志伟与关联方企业进行了大额债务偿还交易和股权转让。

招股书显示,2021年10月,李志伟、李卫平、凤宝特钢、鑫宝贸易与凤宝住建签订《债务抵偿与股份转让协议》,李志伟将其所持光远新材5982万股股份转让予凤宝住建,以抵偿其所欠凤宝住建46649.71万元的债务;李卫平(李志伟之姐)将其所持光远新材2852万股股份转让予凤宝住建,以抵偿其所欠负凤宝住建22237.99万元的债务。上述债务抵偿完成后,凤宝住建挤进光远新材股东行列,并一举成为第二大股东,持有17.7%的股份。

而事实上,光远新材和“凤宝系”企业的关联还不止于此。早在光远新材的前身林州光远太阳能科技有限公司(以下简称“光远太阳能”)成立时,由李志伟、李广元(李志伟之父)、焦松山(所持出资额实际为李广元家族代持)出资的光远太阳能的第一期注册资本2000万元,就来自于凤宝住建提供的借款。

此外,报告期内,凤宝特钢、凤宝住建、凤宝管业等关联公司还为光远新材多次担保贷款。招股书共计披露了49项关联担保,包括较多融资租赁,部分担保方式为实际控制人家族的股权质押担保,且截至招股书签订日(2023年5月26日)部分担保尚未履行完毕。

需要注意的是,光远新材的关联公司资金链也不宽松。天眼查显示,凤宝特钢注册资本7050万元,截至目前有1.4亿元借贷,另有3384万元股权处于被质押状态。凤宝管业注册资本7亿元,有6.08亿元股权处于被质押状态。

此外,第二轮问询函指出,李志伟家族(包括李广元、李卫平、李志伟)控制的企业近40家,其中凤宝特钢、凤宝住建、鑫宝贸易、凤宝科技、凤宝管业、大通物流、凤宝重工、致远电子等主要关联企业的收入或净利润规模较大,致远电子与光远新材还属于行业上下游关系。

因此,光远新材与其关联企业复杂的交易往来被监管质疑是否存在体外循环虚构交易、是否通过凤宝系等关联企业为光远新材代垫成本费用等情形。

对于光远新材IPO进展,中国网财经记者将持续关注。

(责任编辑:谭梦桐)