来源:广发基金

很多小伙伴都有这样的习惯,那就是在盘中的时候,时不时地打开交易软件看一眼:红了,就是大盘涨了;绿了,就是大盘跌了。

投资市场的涨跌是很寻常的现象,但市场为什么会出现阶段性的趋势涨跌呢?

通常来说,影响市场的因素有很多,不同时段的主要驱动因素也有所不同,我们挑选了其中4个经典因素——流动性、基本面、景气趋势和主题投资,来谈一谈这4个因素如何影响大盘的“红”和“绿”。

一、流动性

1、影响路径

通常来说,央行流动性的宽松与收紧,对债市的影响更为直接和明显,对股市的影响则相对滞后。

流动性宽松对于投资市场的影响,主要有两条传导路径:

银行信贷宽松→社融改善→实体经济回暖→股市反弹。随着央行流动性的释放,以及政策对信贷投放的推动,银行“蓄水池”中的水会逐渐以贷款的形式流向实体经济,市场预期这将推动经济回暖,股市也开始有所反弹。

流动性宽松→利率下行→行业估值提升。银行会利用闲置资金,加大对于债券的投资;而随着市场利率逐步下行,对利率敏感、盈利稳定的行业则会更加受益。

由于这个过程中释放的资金到达实体经济的时间长短不一,是否能切实带来经济回暖也有待观察,因此,在实际中,央行“放水”后的股市表现通常较为分化。

2、参考观察指标

具体而言,可以观察实体经济和股票市场两个方面的流动性。

实体经济:可以从量、价两个角度来衡量流动性,“量”的指标包括社融存量增速、M2增速、贷款余额增速等;“价”的指标包括十年期国债收益率、R007利率、加权平均贷款利率、LPR利率等。

股票市场:流动性指标通常包括交易量、北向资金、基金股票仓位、换手率、两融余额等。

3、显著影响阶段

通常来说,在超额流动性扩张阶段,股票市场更容易有较好表现,偏大盘蓝筹股的表现相对占优。

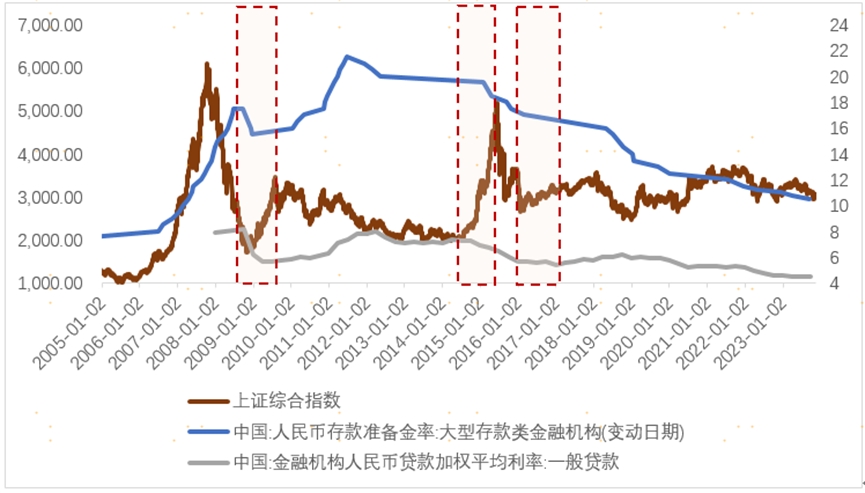

回顾2005年以来,2008年9月~2009年7月、2014年5月~2015年6月、2016年1月~2017年1月,都出现过流动性影响比较明显的情况。

复盘A股历史,纯粹的“资金牛”并不多见,其中比较典型的是2014年5月~2015年6月年,股市表现背离基本面,而主要由资金推动形成了一波上涨行情。

图:流动性指标与上证指数表现

资料来源:Wind

二、基本面

1、影响路径

股市是宏观经济的先行指标,股市走势通常会在一定时间内领先于经济总量的变动趋势。

从短期来看,宏观基本面的变化主要从两方面影响股市:

企业盈利预期:正常情况下,宏观经济的回暖也会带动企业盈利的回升,从而支撑股市上涨。

政策预期:宏观经济的周期也会引起政策预期的变化,在经济基本面逐渐下行见底时,股市往往会预期宽松政策的出现,从而扭转预期。

因此,宏观经济与股市之间并非简单的线性关系,而是一个“产生预期-验证预期”的过程。虽然股市在短期内可能会脱离基本面运行,但长期来看,股市仍然会围绕着基本面上下波动。

2、参考观察指标

先行指标:PMI指数、消费者信心指数、新开工项目计划总投资等。

同步指标:国内生产总值、规模以上工业增加值、工业用电量、铁路货运量等。

滞后指标:居民消费价格指数(CPI)、企业利润、失业率等。

3、显著影响阶段

在经济复苏阶段,宏观经济基本面带来的强劲影响,能够支撑市场持续上行。

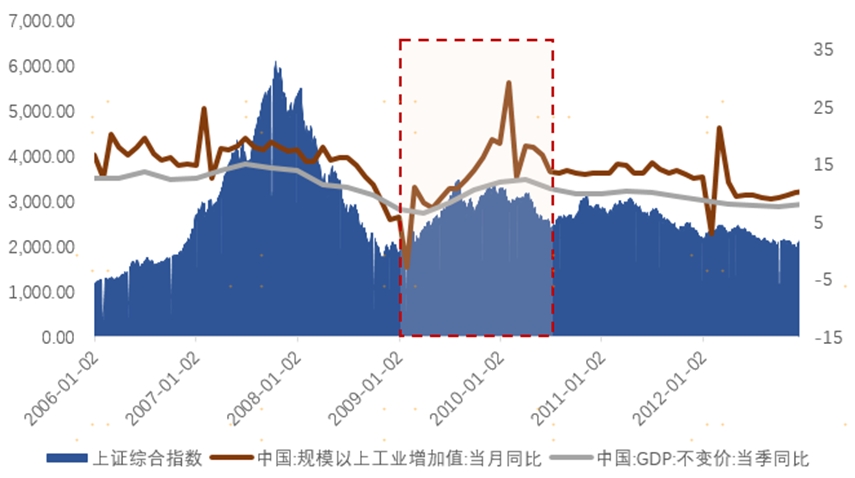

以2008年的复苏阶段为例。那一年,A股已经回调了较长时间,再加上受美国金融危机冲击,国内经济基本面承压。2008年底,4万亿计划出台,A股市场率先回暖。

此后,虽然宏观流动性逐渐收紧,但受益于大规模的政策刺激,基本面仍然增长强劲,成为驱动市场上涨的动力之一。

图:宏观基本面指标与上证指数表现

资料来源:Wind

三、景气趋势

1、影响路径

根据业绩指标,可以将个股分为以下几种类型:

加速增长:不管是低速还是高速加速,与持续高增长类型的区分度不大(增速>30%)。

减速增长:若增速降幅不大(当年绝对增速>30%,且增速降幅不大于50%),其涨幅与前两类区分度也不大;若增速降幅过大(超过50%),则表现一般。

困境反转:是否有超额收益,主要取决于困境反转的程度。当利润恢复程度>120%时,才能获得相对不错的收益。

低速稳定:在这几类资产中的表现垫底,[20%~30%]增速类型在市场整体盈利较弱的环境中,表现会相对突出。

市场偏好:【加速增长】≈【持续高增长】≈【减速增长-低降幅】>【困境反转】>【减速增长-高降幅】>【低速稳定】

2、参考观察指标

一方面,可以观察个股的绝对增速指标:

短期指标:一年以内的净利润增速、营收增速、净资产收益率等业绩增速的指标的有效性最好,但容易导致线性外推,造成预判失误。

增长曲线:指的是同样高增速但增速趋势不同,所反应出的后续景气趋势的不同(向上/向下/走平)。

另一方面,可以观察行业的环境变化,比如扶持补贴政策、科技发展带来的革新机会等。

3、显著影响阶段

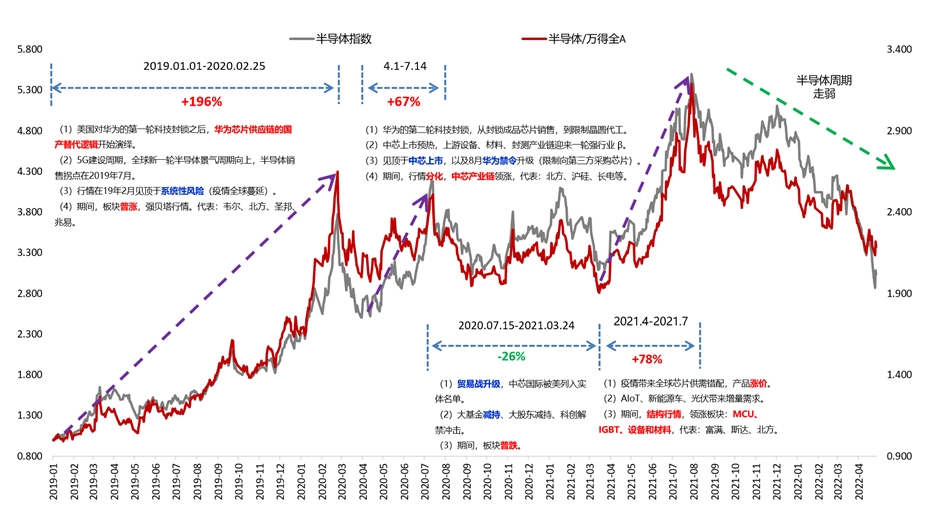

2019年一季度至2021年二季度期间,半导体行业的走势完整地反映了景气周期的轮动。在不同的阶段里,半导体分别经历了不同的强催化因素的接力,包括华为替代链、中芯产业链、涨价链与需求驱动等,从而走出了一波明显行情。

图:2019Q1-2021Q2的半导体指数走势

资料来源:Wind

这种盈利的高增长趋势,一直驱动着半导体行情前后演绎了近十个季度,估值的拐点出现在2020年一二季度,指数的拐点则出现在2021年二三季度。可见,虽然盈利增速的拐点可以决定估值的拐点,但并不决定行情的拐点。

四、主题投资

1、影响路径

主题投资是相对于景气投资而言的概念,指投资机会主要来自于政策、产业周期的催化,后续的持续性往往取决于能否转化为基本面支撑。

以新能源为例,2020年之前更偏概念炒作,2020年之后则转入基本面支撑,因此,新能源的行情持续了两至三年。而部分没有基本面支撑的方向,行情的持续性可能只能维持一个季度。

2、参考观察指标

在Wind热门概念指数分类中,涨幅大于万得全A的指数占比。

3、显著影响阶段

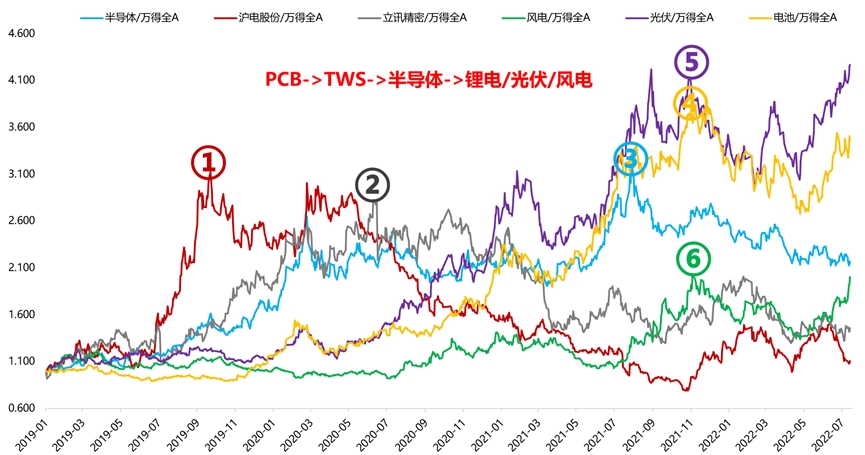

回顾主题投资显著占优的年份(如2013、2015、2021、2023年),往往都具备以下特征:一是初期有显著的产业周期支撑;二是经济预期虽然较为一般,但没有转入失速下滑;三是宏观流动性较为宽松(如2015年)。而主题投资的终结,则往往源于经济的强复苏,或者经济的大幅衰退。

回顾2019-2021年的科技主题轮动,光伏行情开启于2020年4月,在国内光伏发电电价政策出台、各国碳中和政策加码下,走出了一波显著上涨。但自2021年至今,光伏也明显受到政策预期博弈与产业链价格博弈的影响,从而出现波动。

图:2019-2021年的科技主题轮动

资料来源:Wind

小结一下:通过分析理解流动性、基本面、景气趋势和主题投资等影响市场的主要因素,可以帮助我们更好地理解市场特定阶段的主要驱动因素。

(责任编辑:叶景)